南方財經全媒體記者 林漢垚 北京報道

伴隨著2022年4月以來存款掛牌利率的七次下調,儲蓄型壽險產品相對吸引力顯著提升,2022年以來,全國壽險業務原保險保費收入連續三年正增長,且增速不斷加快。

存款利息下調背后是整個市場利率的下行。在利率下行的趨勢下,儲蓄型壽險產品吸引力凸顯,成為居民財富管理的重要選項,但與此同時,險企也要防范利差損風險。

當然,從長遠看,在低利率環境下,保險公司需要從“儲蓄替代”向“風險保障+長期財務規劃”價值回歸。這意味著保險公司要更加注重保險產品的風險保障功能,引導消費者樹立正確的保險觀念,將保險作為風險管理的工具,而不僅僅是儲蓄的替代品,產品設計上宜更加注重風險保障功能,提高保險產品的保障額度和保障范圍。

存款利率下行推動壽險保費高增

2022年4月,中國人民銀行指導利率自律機制建立存款利率市場化調整機制,參考以10年期國債收益率為代表的債券市場利率和1年期貸款市場報價利率(LPR)為代表的貸款利率調整存款利率水平。

該機制建立后,存款掛牌利率已經歷多次調降,主要商業銀行分別于2022年9月、2023年6月、2023年9月、2023年12月、2024年7月、2024年10月主動下調存款掛牌利率,并陸續帶動中小銀行調降存款利率。

5月7日,中國人民銀行行長潘功勝在國新辦新聞發布會上宣布,自5月8日起,下調公開市場7天期逆回購操作利率0.1個百分點。經過市場化利率傳導,預計將帶動貸款市場報價利率(LPR)隨之下行0.1個百分點。同時,也將通過利率自律機制引導商業銀行相應下調存款利率。

5月20日,存款掛牌利率迎來第七次下調,國有六大行率先下調存款利率,活期存款下調5bp,定期存款下調15-25bp,3年、5年期調降幅度更大。本次調整完之后,活期存款接近零利率,1年期定存利率降至1%以下,存款利率全面進入“1%”時代。股份行、城商行、農商行、村鎮銀行以及民營銀行等中小銀行紛紛跟進下調存款利率。

伴隨2022年以來七輪存款利率下調的是中國壽險業務原保險保費收入的增長。

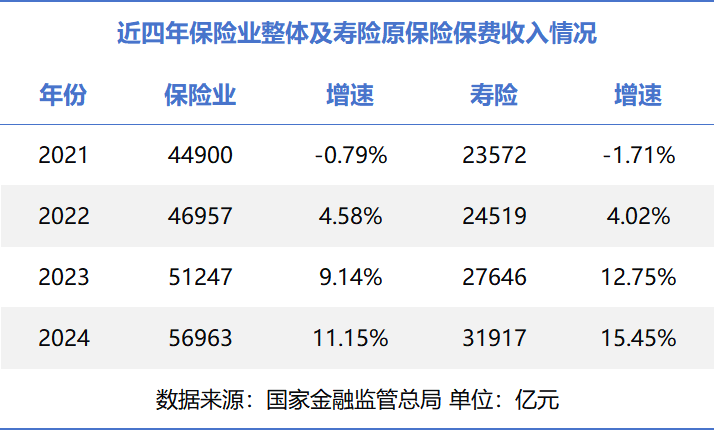

據21世紀經濟報道記者統計,2022年以來,保險業原保險保費收入與壽險業務原保險保費收入逐年增長,且增速不斷加快。而在2021年,此二者則處于負增長狀態。

國家金融監管總局數據顯示,2024年保險業實現原保險保費收入約5.7萬億元,同比增長11.15%。其中,壽險業務實現原保險保費收入3.19萬億元,同比增長15.45%,增速高于行業整體增速。

國家金融與發展實驗室保險與發展研究中心主任閻建軍表示,壽險保費高速增長主要是因為消費者對儲蓄類壽險產品需求旺盛。受銀行存款利率趨勢性下行、權益類基金收益率受股票市場拖累、以及居民整體風險偏好仍然較低等因素影響,能夠提供長期確定收益的儲蓄類壽險產品受到眾多消費者青睞。

同時,對外經貿大學保險學院教授王國軍向21世紀經濟報道記者分析,存款利率下調在短期內對保險行業有明顯的利好作用。一方面,儲蓄型保險產品的相對吸引力增強,推動保費收入增長;另一方面,低利率環境促使部分居民將存款轉移到保險產品中,為保險行業帶來更多的業務機會。

《2024年中國互聯網保險消費者洞察報告》指出,2024年,約57%的消費者通過保險進行財富管理,保險已成為僅次于銀行理財的第二大財富管理方式。

儲蓄型保險產品吸引力提升

低利率環境下,銀行存款“保值增值”屬性相對弱化,存款“脫媒”壓力抬頭。而保險產品因兼具保障和投資功能,成為居民儲蓄的重要“避風港”。

“預計存款利率下調的趨勢仍將延續,居民挪儲行為仍將延續。” 中泰證券非銀金融行業首席分析師葛玉翔向記者分析,理財、保險、基金、信托等各類資產管理產品同臺競技,考驗自身產品定位。而保險的核心優勢是提供穿越周期的投資能力和儲蓄保障服務的多元服務能力。

王國軍指出,存款利率下調后儲蓄型保險產品的吸引力明顯提升,下調后多數壽險產品預定利率仍遠高于一年期存款利率,加上其保障功能,對于資本市場投資能力較低的消費者而言,保險是很好的選擇。而對保障型保險而言,如重疾險、醫療險,預定利率下調影響可以忽略,但定期壽險、年金保險和兩全保險的費率會有一定幅度的提升。

北京工商大學中國保險研究院副院長兼秘書長寧威向21世紀經濟報道記者分析,從鎖定利率的角度看,保險產品具有比較優勢。其定價利率通常高于一年期定期存款利率。若從資金本身的保值增值屬性而言,保險產品也比普通銀行理財產品更具優勢。更何況保險的核心優勢并非僅在于資金保值,而在于其風險保障功能。這源于保險合同的射幸性——當約定的保險事故發生時,保險公司將給付保險金。

對于存款利率下行是否會改變居民儲蓄偏好,寧威表示,利率下行一定程度上會改變居民的儲蓄偏好,但影響有限。一方面,公眾已逐漸適應低利率環境;另一方面,儲蓄目的不僅為獲取利息(雖為主要因素之一),還包含資金的安全儲存功能。銀行存款因其流動性便利(可隨時支取)仍是居民習慣的選擇。相比之下,壽險產品屬于長期合同,資金靈活性受限。

壽險產品的長期性既是缺點也是優點。

葛玉翔表示,目前存款類產品最長為5年,但大部分網點可供選擇的期限至多為3年。而長期人身險產品期限少則十幾年,多則幾十年到終身,可以給客戶提供跨越經濟周期的穩健的收益保證。

此外,西南地區某家族辦公室負責人斌哥向記者表示,銀行存款利率下調對保險行業的影響是長期存在的,會改變居民資產配置的偏好,從過往高收益資產向穩健類資產轉移,從不確定類資產向確定性資產轉移,從短期投資資產向長期投資類資產轉移。

人身險預定利率研究值兩度調降

低利率環境下的存款利率持續下行,對保險業而言是一把雙刃劍。短期看雖利好儲蓄險銷售,但長期也加劇了險企的利差損風險。

中國人民銀行發布的《中國金融穩定報告(2024)》顯示,利差損在低利率環境下尤為突出。利差是我國人身險公司的主要利潤來源。隨著利率中樞下移,人身險資金運用收益率明顯下降,但負債成本較為剛性,加之資產久期普遍短于負債久期,人身險公司面臨資產收益難以覆蓋負債成本的壓力。

為應對利差損風險,監管部門先是下調人身險產品預定利率上限,后又建立隨行就市的預定利率動態調整機制。

去年8月,國家金融監管總局發布《關于健全人身保險產品定價機制的通知》調整人身保險產品的預定利率上限,自2024年9月1日起,新備案的普通型保險產品預定利率上限為2.5%,自2024年10月1日起,新備案的分紅型保險產品預定利率上限為2.0%,新備案的萬能型保險產品最低保證利率上限為1.5%。

同時,要求建立預定利率與市場利率掛鉤及動態調整機制。參考5年期以上LPR、5年定期存款基準利率、10年期國債到期收益率等長期利率,確定預定利率基準值,由中國保險行業協會發布。

今年1月10日,國家金融監督管理總局出臺《關于建立預定利率與市場利率掛鉤及動態調整機制有關事項的通知》,明確各人身保險公司動態調整普通型、分紅型人身保險預定利率最高值和萬能型人身保險最低保證利率最高值。

預定利率最高值取0.25%的整倍數。當險企在售普通型人身保險產品預定利率最高值連續2個季度比預定利率研究值高25個基點及以上時,要及時下調新產品預定利率最高值。

與存款掛牌利率走勢類似,目前已發布的兩期普通型人身保險產品預定利率研究值呈下降趨勢。中國保險行業協會在1月10日和4月21日發布普通型人身保險產品預定利率研究值分別為2.34%和2.13%。

行業加大浮動收益型產品供給

面對利率下行趨勢,保險公司產品策略也在發生改變。

中國保險行業協會披露的數據顯示,今年一季度,人壽保險共推出新產品超170款,其中分紅型、萬能型人壽保險占比近四成。此外,在120余款年金保險中,分紅型、萬能型的年金保險占比超三成,較去年上升10個百分點。

“人身險產品策略調整的方向是發展浮動收益產品。”王國軍表示,分紅險、萬能險等浮動收益型產品可以降低保險公司的剛性負債成本,同時讓投保人分享投資收益,減少對傳統固定收益型產品的依賴,增加保障型保險產品的比例,以適應低利率環境。通過調整產品結構和定價策略,降低保險公司的負債端成本,減輕投資端的壓力,降低利差損風險。

在2024年的業績發布會上, 多家上市險企高管表示將加大分紅險等浮動收益型產品供給。

中國平安聯席首席執行官郭曉濤表示,在預定利率持續下降的基礎上,分紅險在中國平安整個產品結構的占比會持續增加。同時,中國平安有信心在未來發展過程中,在分紅險上帶給客戶超越市場平均的投資回報。

新華保險總裁龔興峰也透露產品策略稱,新華保險將加大浮動收益型產品供給,重點加大分紅型產品的轉型,不斷推出新的分紅型產品。

寧威表示,從當前市場反饋來看,保險公司普遍將推廣重心放在投資型產品上。這一策略的考量主要基于兩方面因素:一是產品定價因素,二是會計準則因素。在這雙重壓力下,絕大多數保險公司選擇將分紅保險作為主推險種。原因在于,分紅險既能規避利率風險,又能滿足現行會計準則下的保費收入確認要求,因此成為絕大多數保險公司的共同選擇。

優質風險管理服務助力險企利率脫敏

寧威表示,保險公司的突破口在于從傳統的金融行業逐漸轉向風險管理行業。目前保險公司正逐步淡化以往依賴“保費增值”或“承諾固定返還”的金融經營模式,轉而聚焦于提供風險管理服務。其核心是幫助投保人、被保險人應對風險事故,提供涵蓋事前預防、事中控制到事后補償的全方位解決方案。

他指出,這種轉型本質上與利率波動關聯度較低。無論利率升降,優質的風險管理服務都是公眾的剛性需求。若保險業能成功完成這一轉型,則有望發展成為對利率相對不敏感的行業。

但保險公司從“儲蓄替代”向“風險保障+長期財務規劃”并非一蹴而就。

葛玉翔指出,當前存款搬家仍在進行時,居民資產配置偏好不夠高,仍需要各類資產管理產品提供豐富供給。

他解釋道,縱觀海外成熟壽險市場,持續低利率環境下,從“儲蓄替代”向“風險保障+長期財務規劃”的轉型需要投資者深刻教育和保險公司豐富供給的雙向奔赴。

王國軍同樣表示,在低利率環境下,保險公司需要從“儲蓄替代”向“風險保障+長期財務規劃”價值回歸。這意味著保險公司要更加注重保險產品的風險保障功能,引導消費者樹立正確的保險觀念,將保險作為風險管理的工具,而不僅僅是儲蓄的替代品,產品設計上宜更加注重風險保障功能,提高保險產品的保障額度和保障范圍。